私募股票 锰硅:原料格局悄然变化,十年周期看锰矿

发布日期:2024-09-28 16:23 点击次数:185

私募股票

私募股票

1. 资金杠杆:配资可以让投资者借入一定比例的资金进行股票交易,相比自有资金,可以放大投资规模,从而有机会获得更高的收益。

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

来源:我的焦炭COKE

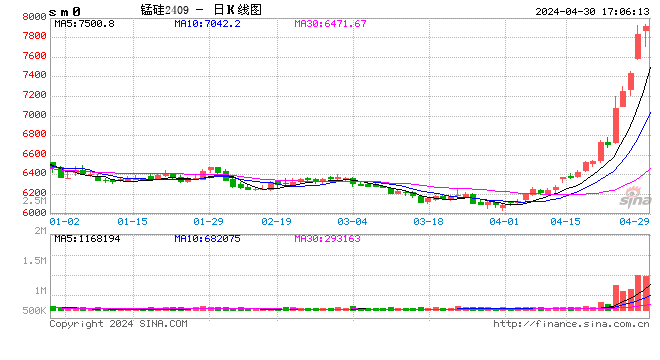

十年来,全球锰矿供需格局变化明显,从紧缺向宽松过渡。2024年,由于South32格鲁特岛码头受损,全年无法发运,锰矿供需平衡打破,锰矿价格上涨,锰硅成本中枢确定有所上移。2025年,预计澳大利亚锰矿发运恢复后,全球锰矿紧张程度将逐渐缓解,锰矿或回归需求定价,锰硅成本中枢预计有所回落。

一、2015—2016年全球锰矿减产,2017—2023年全球锰矿产量稳定

供应端,十年来全球锰矿供应经历了两个阶段,分别为大幅减产(2015—2016年)、稳定生产(2017—2023年)。

第一阶段,2014年全球锰矿产量6237万吨,2015年降至4911万吨,同比下降21%。而到了2016年,全球锰矿产量进一步减少至4643万吨,同比下降5%。面临全球经济通缩压力,钢铁行业需求趋于萎缩,全球锰矿需求走弱,锰矿价格下跌,海外矿山成本线被击穿,纷纷停产。South32南非矿山在2015年11月发生矿难后停产较长时间,南非Tshipi矿山宣布减少30%矿出口量,UMK减少生产及发运,亚洲矿业同样在2015年四季度起开始减产,各大矿山供应缩减明显。

第二阶段,2017年至2023年,随着中国粗钢供需复苏,全球粗钢需求逐渐修复,锰矿产能重新释放,产量逐渐回归正常水平。2022年底,加蓬矿山出现山体滑坡,使得康密劳公司2023年一季度锰矿产量同比下滑66万吨,但下半年增产弥补上半年减产,未对当年全球锰矿总产量造成显著影响。2017—2023年,海外矿山保持合理生产利润,全球锰矿产量稳定在5984万~6543万吨/年区间内,中枢产量6200万吨/年,整体呈现平稳态势。

二、2014—2016年全球锰矿需求承压,2017—2020年需求回暖,2021—2023年需求再度承压

需求端,钢铁行业是锰矿最重要下游,占比约90%,是研究的重点。锰其他应用领域包括电池、化工,占比约10%。十年来全球粗钢共经历了三个发展阶段,分别是产能过剩(2014—2016年)、需求修复(2017—2020年)、疫情挑战(2021—2023年)。全球粗钢经历了减产、增产、再度减产,相应地,锰矿需求呈现出承压、回暖、再度承压的变化。

第一阶段(2014—2016年),钢铁产能过剩成为全球性问题,全球粗钢产量从16.8亿吨回落至16.3亿吨,全球锰矿折算需求从5251万吨回落至5121万吨,年化复合增长率-1.2%。根据《中国钢铁工业发展报告》,2015年全球粗钢产能利用率69.7%,低于钢铁企业可持续经营80%水平。我国钢铁产能同样过剩,为此我国积极推进供给侧结构性改革,旨在严控新增产能、主动减少过剩产能、并优化产能结构。2016年,我国钢铁落后产能逐步淘汰,削减粗钢产能达6500万吨,较当初4500万吨的目标超出40%。印度安赛乐米塔尔公司下调其在印度南部卡纳塔克邦建设年产能600万吨钢厂计划,英国雷德卡钢厂、塔塔钢铁公司英国钢厂停运,巴西钢铁联合企业国家黑色冶金公司(CSN)关闭其2号高炉进行大修。全球钢铁行业在产能过剩压力下陷入低谷,粗钢增产动力不足,锰矿需求承压。

第二阶段(2017—2020年),全球经济温和复苏,建筑业生产活动显著加快,全球粗钢产量从17.4亿吨增长至18.8亿吨,全球锰矿折算需求从5446万吨增长至5903万吨,年化复合增长率2.7%。尤其是全球新冠出现后,我国疫情防控较好,基础设施建设不断推进,建筑行业对钢材需求量大幅增长;机械行业随着制造业的转型升级和新兴产业的快速发展,机械行业耗钢量稳步增长;汽车行业对钢材的需求量也保持在较高水平。我国钢铁产业的强劲表现成为了推动全球粗钢产量增长的关键因素,拉动全球锰矿需求。

第三阶段(2021—2023年),新冠疫情反复,全球粗钢产量从19.6亿吨回落到18.9亿吨,全球锰矿折算需求从6149万吨回落到5929万吨,年化复合增长率-1.8%。各国高炉生产普遍受到疫情影响,导致粗钢产量显著下滑,锰矿需求受到拖累。随着部分国家和地区逐步放松疫情管控措施,虽然经济活动开始恢复,但全球经济增速却展现出疲软态势,再次对各国钢铁行业构成了严峻挑战。从国家来看,随着我国钢铁产量步入平台区,印度作用开始增强,拟于2030财年将粗钢产能提升至3亿吨。印度内需方面,工业化加速,基建及城市化不断推进有效拉动用钢需求。印度外需方面,厄尔尼诺现象导致天气波动加剧,进而引发欧盟地区用电量猛增,造成电价高企。由于欧洲电炉工艺占比较高,这使得短流程钢厂的生产成本显著增加,从而抑制了粗钢的生产量。为了弥补生产缺口,欧洲国家产生了向印度、土耳其等国订购钢材的需求。印度因其庞大的人口基数和相对较低的劳动力成本,在争取欧洲订单上展现出优势,其对全球粗钢产量增长的边际拉动作用逐渐显现,2021—2023年粗钢产量年化复合增长率9.1%,对全球锰矿需求形成边际补充。

综上,2014年至2023年,全球锰矿需求从5251万吨增长至5929万吨,年化复合增长率约1.4%,三个不同的发展阶段见证了锰矿需求的跌宕起伏。

三、平衡预期及矛盾推演

通过复盘全球锰矿供需平衡,可以得到以下三点结论:

第一,十年来,全球锰矿供需平衡由不稳定逐渐趋向稳定,供需增速由背离逐步走向匹配,以销定产特征日益显著。2014年至2019年,全球锰矿供需缺口在-9%~19%的较大范围内波动。2020年至2023年,缺口波动范围显著缩小,稳定在1%~5%,充分体现全球锰矿业在供需调节方面的进步。

第二,全球供需平衡被打破有两种可能:一是海外供应或发运量急剧减少;二是主要需求国中国和印度的钢铁产业政策发生重大调整,从而引发需求大幅波动。鉴于当前我国的钢铁产业政策主要聚焦于产能结构调整而非大规模产量压缩,且印度的粗钢产业政策也未见显著调整,因此,后者导致全球锰矿供需失衡的概率相对较小,前者扰动偏多,关注海外锰矿供应情况。

第三,供应扰动对锰矿价格的影响更为迅速,而需求变化则相对缓慢地影响锰矿价格。由于锰矿巨头旗下单矿山产量高且供应相对集中,供应冲击能迅速打开锰矿价格的向上弹性。供应冲击结束后,锰矿将重回需求定价。

2024年,由于South32澳矿断供,全球锰矿供需平衡被打破。在无额外供应补充的情况下,预计全球锰矿供需缺口达到7%;在有补充情形下,预计缺口约4%,锰矿价格中枢或同比上升。展望2025年,随着一季度South32澳大利亚锰矿的恢复发运,全球锰矿供应偏紧的格局有望得到缓解,锰矿价格中枢或回落。

落到锰硅价格的判断上,锰矿决定锰硅的估值中枢。近端节奏重于趋势,成品对原料负反馈压力较大,使得锰矿价格承压,锰硅价格预计偏弱运行。预计只有8月锰硅有效减产,负反馈压力才能逐渐缓解,锰矿到港成本抬升才能逐渐反映到成品锰硅价格。

新浪合作大平台期货开户 安全快捷有保障

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:赵思远 私募股票

上一篇:2020炒股配资 F5扩展技术合作伙伴及客户成功案例,巩固多云网络领导地位 携手众多技术伙伴、打造行业最佳实践,F5领航多云网络应用 下一篇:股票配资基础知识 中方将采取一切必要措施